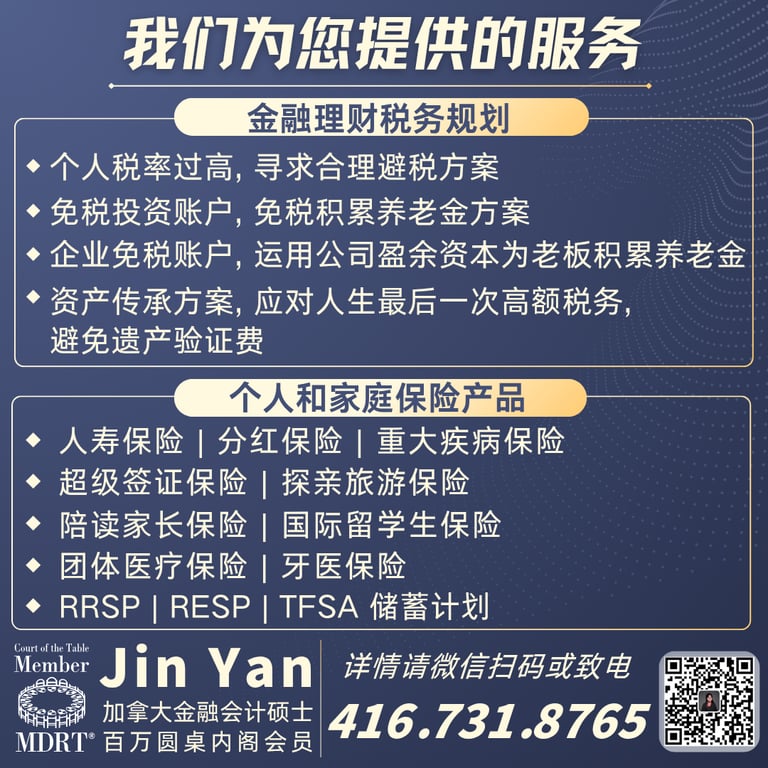

加拿大税务规划:聪明纳税,让钱为你工作

Jin Yan

11/21/2025

加拿大税务规划

在加拿大生活的人,无论是新移民、留学生还是本地居民,都绕不开一个重要话题:税务。与很多国家相比,加拿大的税制更复杂,但也更“讲策略”:懂规划的人,能合法节税、积累财富;不懂的人,则可能白白多交几千加币。今天,我们就来聊聊加拿大税务规划的核心思路与实用技巧。

加拿大实行累进税制,也就是收入越高,税率越高。但加拿大政府同时提供了多种减税、抵税与延税工具,帮助居民管理财富、支持家庭和养老。税务规划的目标,不是逃税,而是在合法框架下:少缴税、晚缴税、合理分配收入。

举个例子:

如果你有两份收入,一份来自工资,一份来自投资,不同收入来源的税率、税收抵扣完全不同。合理安排投资账户类型,就能立省上千甚至上万加币。

为什么要做税务规划

1️⃣ RRSP — 退休储蓄账户

🟢 存入的钱当年可以抵税

🟢 投资收益延税

🟢 取出时按当时税率计税

💡 建议:在收入高的年份多存,退休后收入低时再取出,实现“高抵税、低缴税”的完美组合。

2️⃣ TFSA — 免税储蓄账户

🟣 投资收益完全免税

🟣 可自由取出,不影响政府福利

💡 建议:用来长期投资,让收益在免税环境中“滚雪球”。

3️⃣ RESP — 教育储蓄账户

🟠 专为孩子教育金设计

🟠 政府补贴最高可达 $7,200 CAD

💡 建议:越早开越好,时间越长复利越强!

个人最常用的3大节税账户

🏡 自住房(Principal Residence)出售时的增值部分 免税 ✅

🏢 投资房(Rental Property)出售时需缴纳 资本利得税(Capital Gain Tax) ❌

💡 税务规划技巧:

明确房产用途,别混用

投资房维修费、贷款利息可抵税

出售投资房可用 Loss Carry Forward 等策略减少税负

自住房 VS 投资房

家庭税务规划的重点是免税积累财富以及收入分摊:

通过合理设计,可以大幅降低整体税率👇

💼 常见策略:

💍 使用 Spousal RRSP,夫妻间平衡退休收入

🎓 利用 RESP 为孩子储蓄教育金

🧾 设立保险合同免税投资的同时做好家庭保障

🏢 通过公司分红优化收入

家庭税务优化技巧

如果你是自由职业者或小企业主,机会更多:

🏢 成立公司可享受小企业主动营业优惠税率,安省仅 12.2%

🚗 公司可报销部分家庭支出(如电话费、车辆、办公空间)

💸 分红与工资结合使用,可实现延税与税率优化

💍积累CDA额度实现工资资产免税转向个人

💡 提醒:注册公司前,务必请专业会计师评估是否真的“省到钱”。

很多人每年 4 月报税才开始头疼,但真正聪明的人都会提早开始做税务规划加拿大的税务体系复杂,但机会同样丰富。只要你愿意多了解一点、多规划一点,就能把“被动缴税”变成“主动理财”。提早规划,合法节税, 让每一分钱,都更高效地为你工作,联系我们的专业理财规划师,给您一对一规划!

自雇与企业主税务规划

Jin Yan - (416) 731-8765

加拿大金融会计硕士 ,专业理财规划, 百万圆桌内阁会员 MDRT COT

一路走来,感恩有你!我们的宗旨是:把客户的利益放在第一位,为客户量身定制最优保险计划,让您省时省力。

Our customers are our priority, our main concerns, and the reason why we are here. We want to create a remarkable experience for you in order to create a life-long business relationship.

微信扫一扫: